在 Bybit 遭遇 14 亿美元黑客攻击后,加密货币市场面临严重冲击,DeFi(去中心化金融)平台如何应对这一史上最大规模的黑客事件,以及潜在的传染风险和 USDe 价格波动,成为了加密领域关注的焦点。本文将深入探讨此次攻击对 Aave、Ethena 及 USDe 的影响,分析 DeFi 系统如何应对这一事件,并探讨 Proof of Reserves(储备证明)是否能够防止超过 2000 万美元的清算。

在攻击发生后,Chaos Labs 团队与 bgdlabs、AaveChan 和 LlamaRisk 共同成立了应急小组,评估 Aave 可能面临的风险和系统性风险。

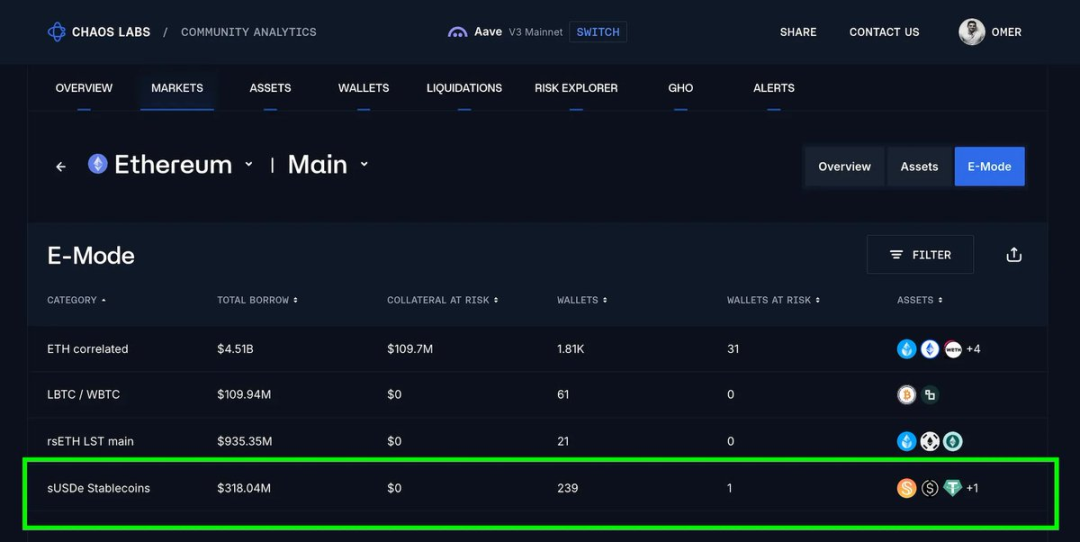

应急小组重点关注了几个核心问题:Bybit 的偿付能力状况、是否存在更大规模攻击的可能性,以及考虑到 sUSDe 的敞口,任何破产或减记可能对 Aave 造成的影响。

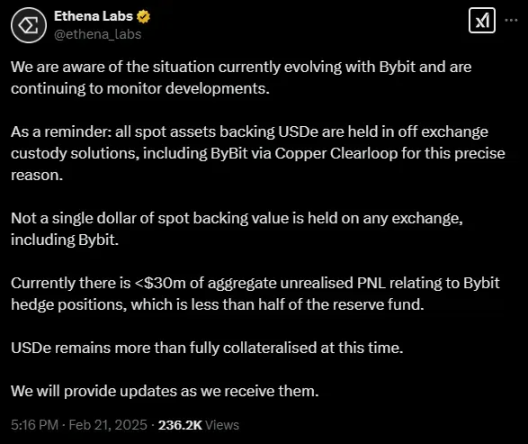

Ethena Labs 确认其资金是通过 Copper.co 托管的,但市场仍担忧 Bybit 无法兑现损益可能导致的连锁反应,以及 USDe 是否会面临更深度的脱钩风险。

对 Bybit 破产风险的分析显示,主要存在三个方面的隐患:USDe 对冲失败导致的敞口风险、ETH 价格下跌引发的连锁清算风险,以及潜在的 DeFi 传染风险。

这促使相关方需要准确量化损失以决定是否采取冻结 sUSDe 市场等措施。通过透明度仪表板可以看到 Ethena 在 Bybit 的 ETH 配置情况,而 Ethena Labs 的抵押品则安全地存放在 Copper.co 场外,这种托管解决方案和场外结算机制使 Ethena 和 USDe 有效地规避了类似 FTX 交易所的破产风险。

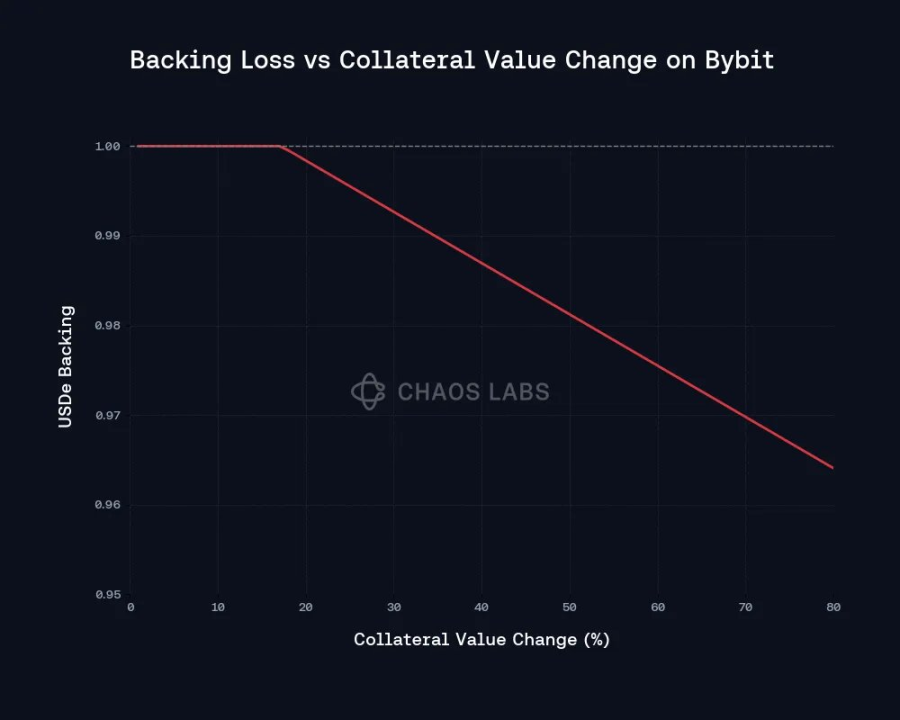

在假设 4 亿美元的「账面」名义 ETH 头寸无法平仓,且 ETH 价格在 Copper.co 释放资金前下跌 25% 的情况下,Ethena 可能面临 1 亿美元的未对冲损失。不过,考虑到 6000 万美元的保险基金,USDe 的总支持损失预计仅为 0.5%。

基于风险相对可控的判断,Aave 准备了风险应对方案,并持续监控事态发展。

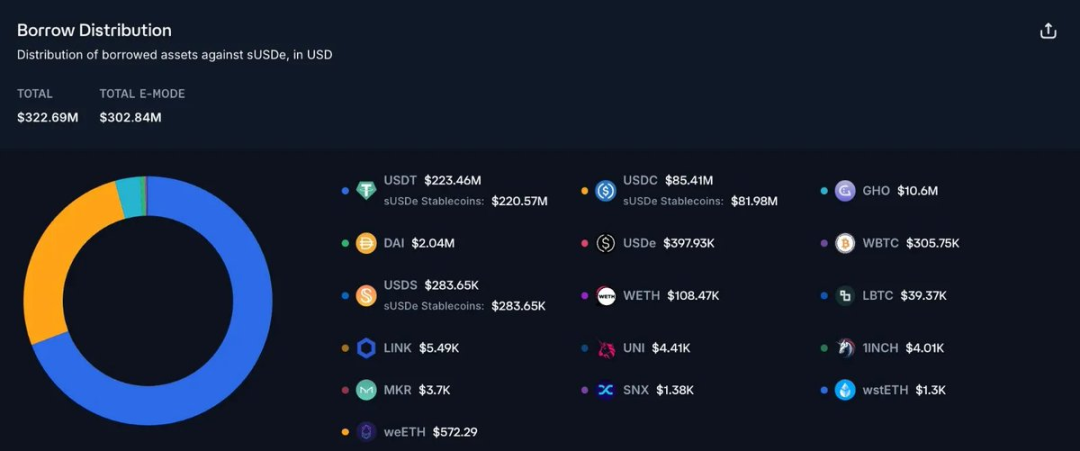

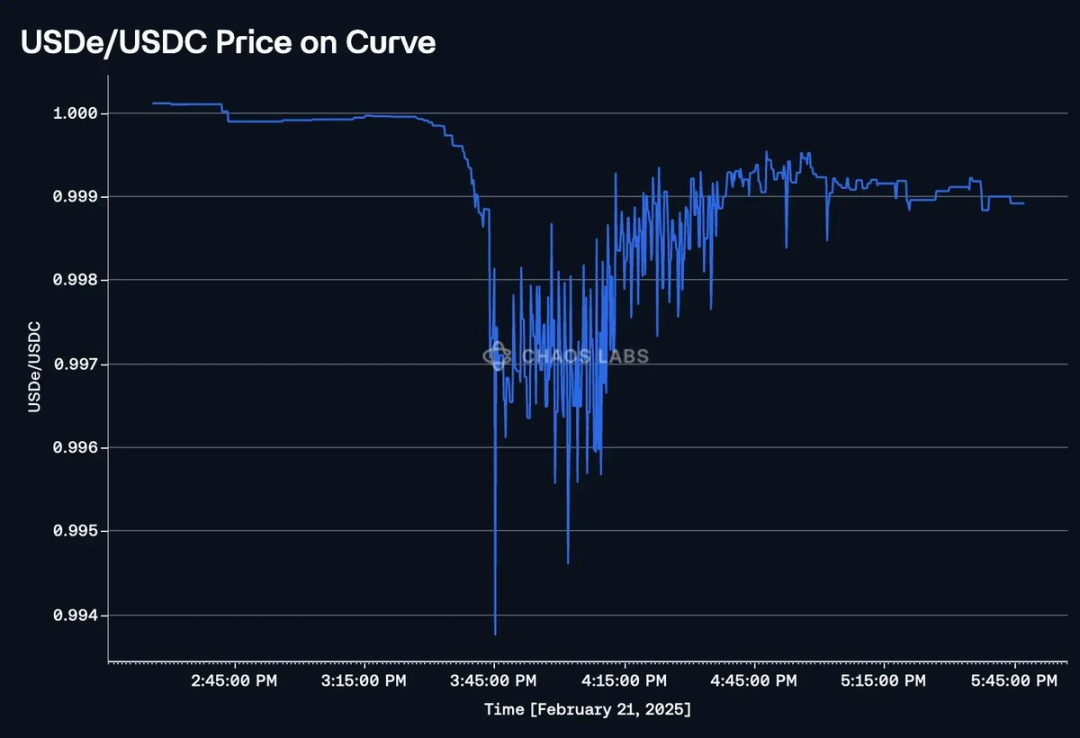

在价格方面,USDe 在不同交易场所出现了明显的价格偏差。在 Bybit 平台上,由于恐慌性抛售和缺乏即时套利,USDe/USDT 一度跌至 0.96 美元。

相比之下,链上定价表现更为稳定,仅出现短暂脱钩至 0.994 美元的情况,并很快通过套利恢复。这种差异主要源于赎回机制和预言机的作用。

与 CeFi 不同,USDe 的赎回可通过 Mint and Redeem(铸造与赎回)合约在链上持续且原子化地进行。USDe 的链上赎回机制运行顺畅,数小时内完成了 1.17 亿美元的赎回。Ethena Labs 还将赎回缓冲区提升至 2.5 亿美元,并通过持续补充维持价格稳定,直到 USDe 恢复锚定。由于 USDe 赎回的原子化特性,白名单赎回者迅速在 Curve 上弥合价差。

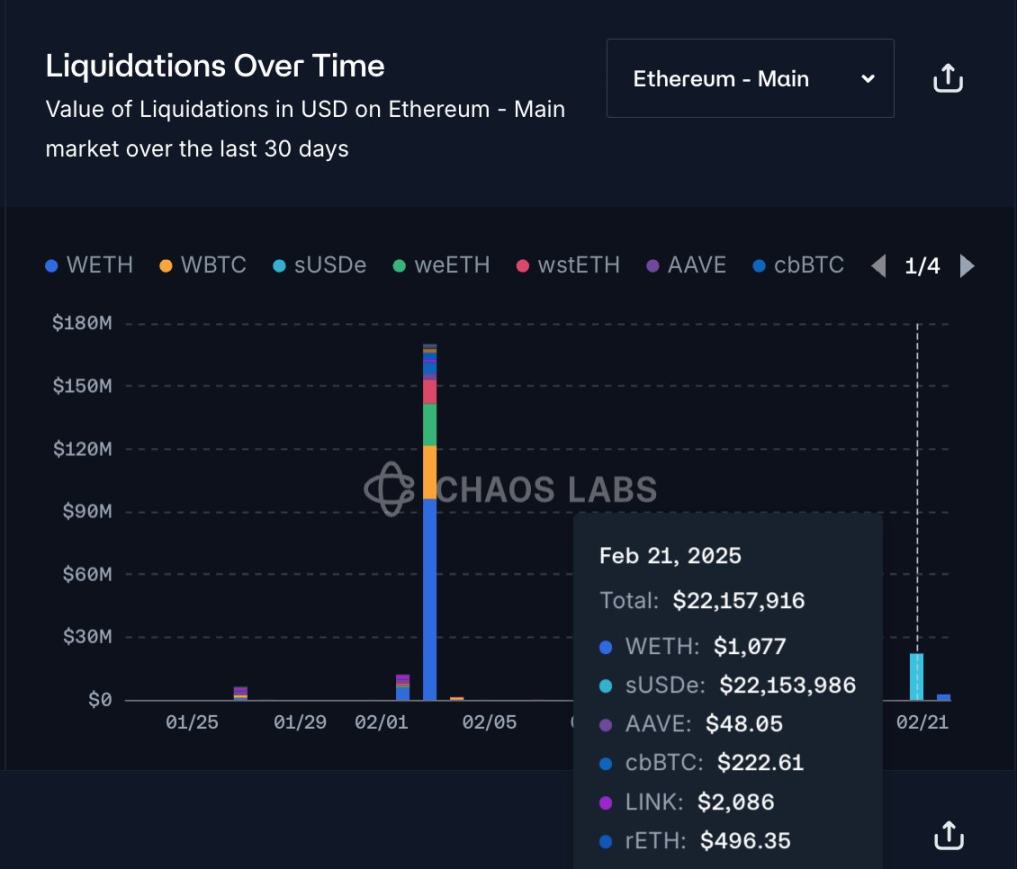

然而,预言机的异常放大了市场风险。Chainlink 的 USDe/USD 价格预言机偏离链上价格,下跌至 0.977 美元,尽管赎回机制仍在正常运作。

这一偏差导致 Aave 上 2200 万美元的清算,交易者因二级市场价格波动被清算,尽管其 USDe 资产的抵押状况良好。

这凸显了预言机机制的改进空间,一个整合储备证明的智能数据源或许能够提供更准确的 USDe 估值,避免不必要的清算。考虑到实时赎回,而不是仅依赖于加权平均交易价格。这样的智能预言机可以:

- 防止不必要的清算;

- 维持资本效率;

- 降低市场压

哪些地方可以改进?

风险、价格和储备证明数据必须协同工作,而不是孤立存在,以确保价值并在压力下保持 DeFi 系统的韧性。价格预言机应反映真实的抵押品支持,而不仅仅是二级市场价格。

整体来看,DeFi 生态系统经受住了这次压力测试。Bybit 团队通过保持透明沟通稳定了市场,Ethena Labs 团队迅速消除了风险敞口,确保赎回顺利进行,而 Aave 则在没有产生坏账的情况下有效控制了风险。

这次事件表明,为了建立更具韧性的系统,行业需要更智能的预言机和风险感知基础设施,在确保安全的同时提高资本效率。下一次重大压力测试的到来只是时间问题,行业需要未雨绸缪。

(声明:请读者严格遵守所在地法律法规,本文不代表任何投资建议)