期权作为一种交易工具,正逐渐被很多人意识到它的重要性。下面介绍 7 个去中心化期权项目,他们正在推动期权的效用,以实现易用性和广泛采用。

Opyn

Opyn 是目前最大的期权协议,TVL 为 5400 万美元,部署在以太坊上,还没有发行治理代币。它提供两个独特的功能。

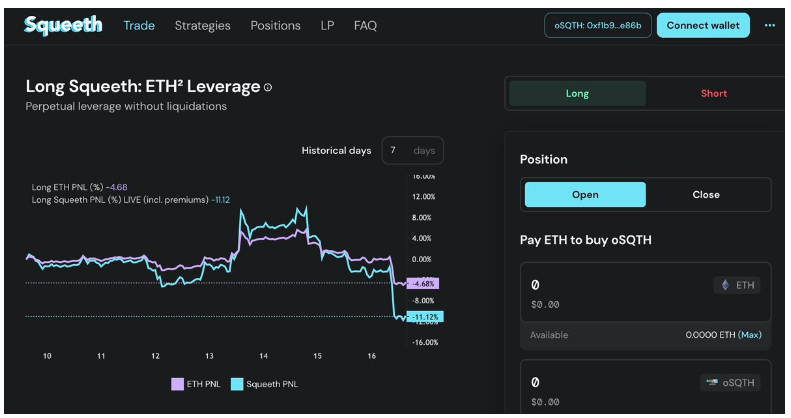

首先是 Squeeth,当用户做多时,会买入一个 ERC-20 代币「oSQTH」,这代表着 ETH 的平方(Eth^2)。所以,在上涨时,持有 sSQTH 的收益更高,同样下跌时的亏损也更多。

当用户做空时,会获得期权费,这等于卖出了以 ETH 为抵押品的 Squeeth。

第二个功能是螃蟹策略(Crab Strategy),这是目前唯一开放的策略。螃蟹策略会每天自动进行再平衡,当 ETH 在一天内保持在 5% 的范围内,就可以获得收益。从 7 月份以来,螃蟹策略的回报率约为 9%。

Premia Finance

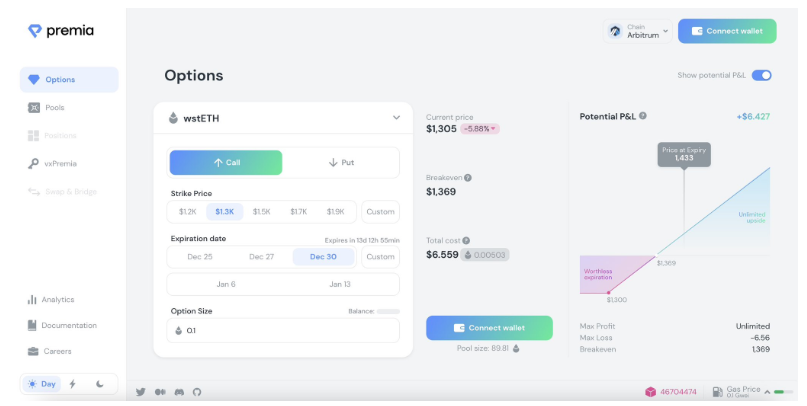

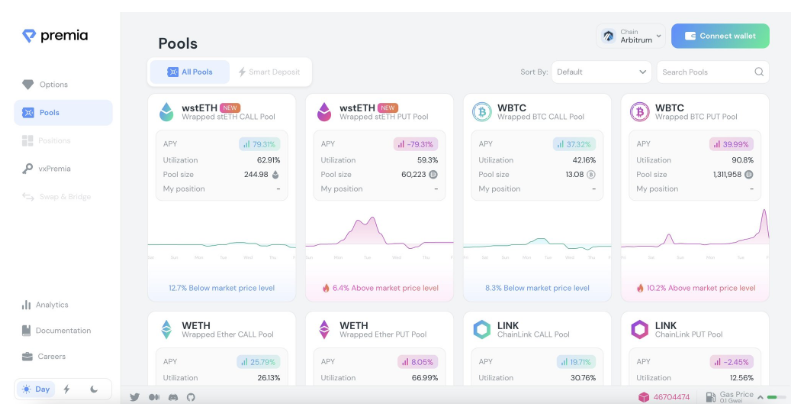

Premia 已经部署在包括 Arbitrum 的多条链上,它的 TVL 一共 700 万美元。Premia 的用户体验令人着迷,一切都很容易找到且是可视化的,它的期权可以在到期之前或之后的任何时间行权。

和 Dopex 类似,用户可以在 Premia 的流动性池中提供流动性,并获得代币奖励。例如,如果看跌 ETH,可以将 ETH 放入 ETH/DAI 看涨期权池中。反之亦然,如果看涨 ETH,可以将 ETH 放入 ETH/DAI 看跌期权池中。

Dopex

Dopex 是 Arbitrum 上一个非常有趣的协议,他们最近也宣布将部署到 Polygon 上。目前为止,Dopex 上可以使用两种类型的 Vaults:单质押期权 Vaults(SSOV)和 Straddles。

在 SSOV 中,用户可以购买看涨或看跌期权,也可以为期权 Vaults 提供流动性,向购买期权的人收取期权费,从而获得收益。

相反,Straddles 可以让用户从波动中获利。用户可以直接购买 Straddle,押注波动性;或者为 Straddles 提供流动性,从买家那里赚取期权费(希望价格保持平稳)。

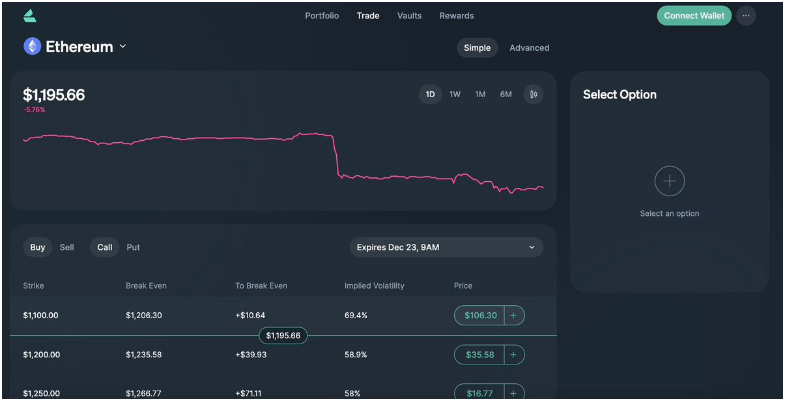

Lyra Finance

Lyra 建立在 Optimism 之上,TVL 为 1300 万美元。它的「简单」部分直观且易于使用,可以根据行权价和到期日选择买入或卖出看涨或看跌期权。

如果需要,也可以选择使用「高级」功能。

Buffer Finance

Buffer 建立在 Arbitrum 上,是对 GMX 的分叉,提供二元期权交易。它的操作非常简单和直观,只需要选择执行价格、到期时间和「上涨」或「下跌」,就可以开始下注。

如果方向正确,将获得额外 70% 的奖励。例如,如果选择 100 美元看涨,正确时将获得 70 美元的净利润。一部分费用将直接支付给代币的持有者。

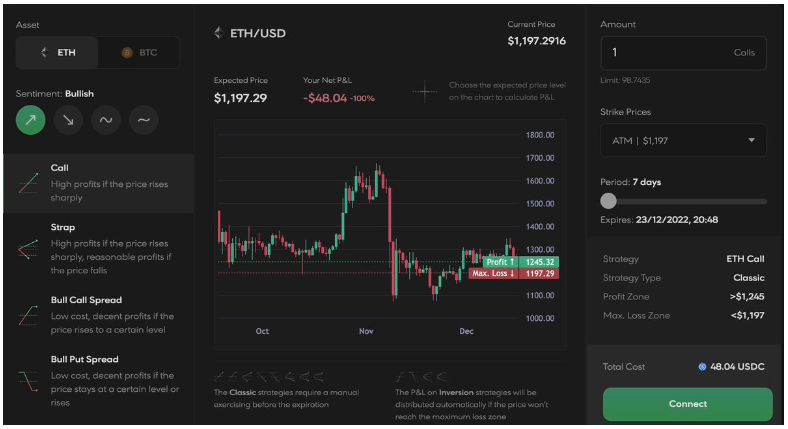

Hegic Options

Hegic 建立在 Arbitrum 上,TVL 为 600 万美元,过去一个月增长了 150%。有趣的是,每个方向,Hegic 都直观地提供多种策略。比如,如果看涨,可以选择下图中的 Call、Strap、Bull Call Spread、Bull Put Spread 四种策略。同样,对于看跌,也可以选择四种策略。

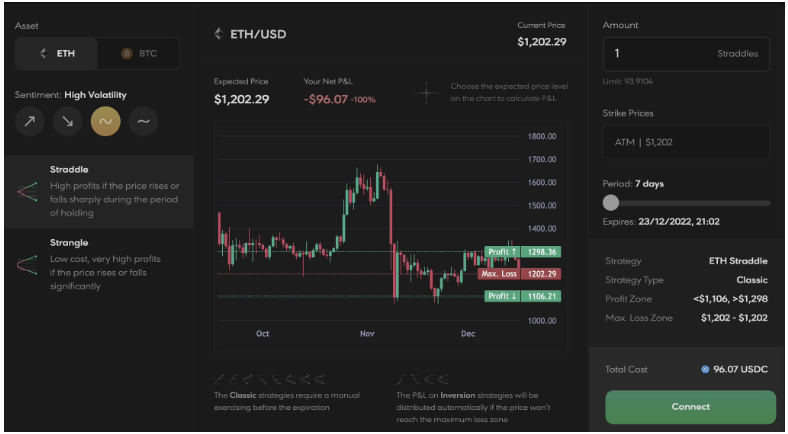

此外,在 Hegic 上还可以选择高波动性和低波动性,各提供两种策略。例如,选择高波动性,有 Straddle 和 Strangle 两种策略。

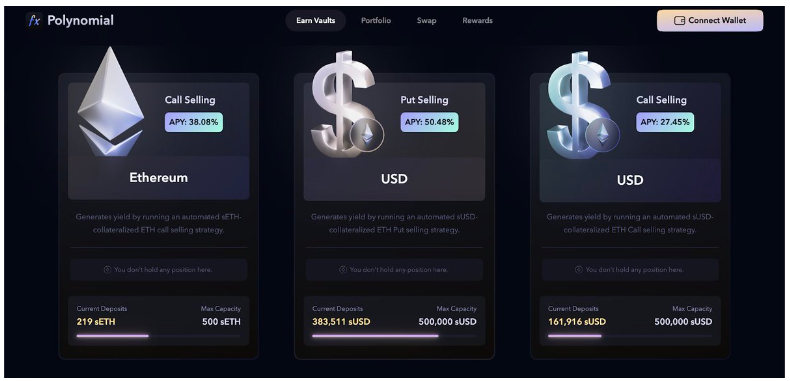

Polynomial Protocol

Polynomial 建立在 Optimism 的 Lyra Finance 之上,使用 Synthetix 的合成资产,主要产品是 Earn Vaults。这些 Vaults 是基于期权的自动化策略,可提供被动收益。如果选择合适的资金池,APY 可能会很高(~30%),因为当策略盈利时,存款人通过期权费获得的收益率是可以复利的,同时还可以赚 10% 的绩效费。

到目前为止,只有 3 种策略,TVL 约为 80 万美元。请注意,APY 是无法保证的。无论是短期 / 中期 / 长期的看涨或看跌期权,都必须选择正确的资金池(看涨期权 / 看跌期权)。

UX 也是一个引人注意的地方,加密技术的大规模应用也很需要好的 UX。在 Polynomial 上,可以轻松找到有关策略、性能、适用性、链上交易和其它内容的信息。

此外,该项目最近推出了「Portal」,可以通过它存入来自 Polygon、Arbitrum 和以太坊主网的资金。尽管 Polynomial 运行在 Optimism 上,也可以让用户从其它链添加流动性。

目前 Polynomial 还没有发行治理代币。

(声明:请读者严格遵守所在地法律法规,本文不代表任何投资建议)